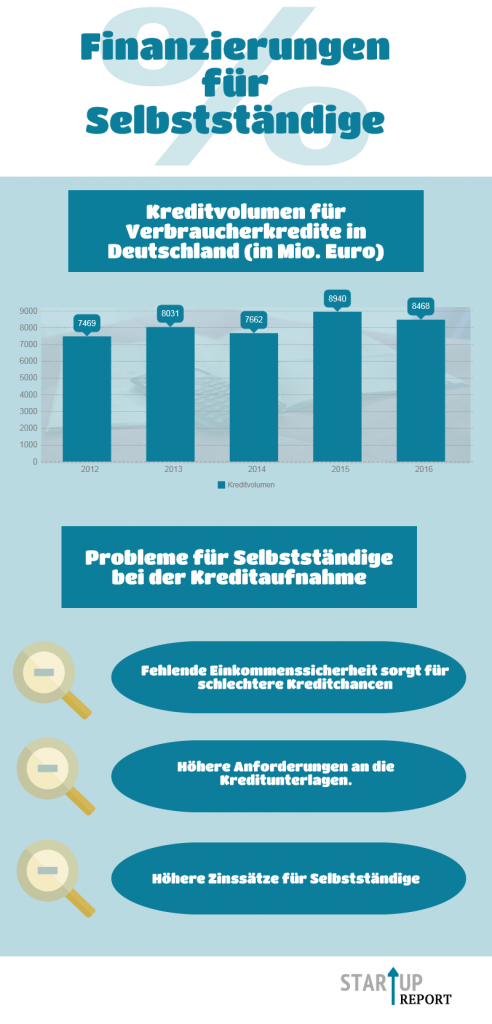

8,4 Milliarden Euro – so hoch lag das Kreditvolumen an Verbraucherkrediten mit einer Laufzeit bis zu 5 Jahren laut einer Statistik der Bundesbank im Juli 2016. Heute ist die Kreditaufnahme für Verbraucher aufgrund der vielen Online-Angebote so einfach wie nie. Doch als Selbstständiger sieht die Sache anders aus. Während es mittlerweile durchaus Kapitalbeschaffungsoptionen für das Unternehmen selbst gibt, erhalten StartUp-Gründer nur unter stark erschwerten Bedingungen einen Kredit für private Verwendungszwecke.

Kredite für Selbstständige werden auch heute noch eher spärlich vergeben. Wer bei seiner Bank eine Anfrage stellt, muss hohe Hürden in Bezug auf den Einkommensnachweis erklimmen und sollte zudem schon eine Zeit lang im Geschäft sein. Doch warum legen die Banken Selbstständigen bei privaten Kreditwünschen so große Steine in den Weg? Was können Betroffene tun, und welche weiteren Probleme können bei einer Kreditaufnahme durch Selbstständige auftauchen?

Warum haben Selbstständige Probleme bei der Kreditaufnahme?

Um zu verstehen,als ein Angestellter, warum ein Selbstständiger bei der Kreditvergabe mehr Probleme hat, muss die Sicht der Banken bei einer Kreditvergabe näher beleuchtet werden.

Für die Bank bringt eine Kreditvergabe folgende Chancen & Risiken mit sich:

| Chancen | Risiken |

| Gewinne durch Zinseinnahmen

Langfristige Kundenbindung |

Zahlungsausfall des Kunden aufgrund fehlender Mittel

Zahlungsausfall des Kunden aufgrund von Unwillen |

Tabelle 1: Chancen und Risiken für Banken bei einer Kreditvergabe

Eine Bank trägt also stets das Risiko, dass die Kreditzahlung aus verschiedenen Gründen ausfällt und die Bank letztlich auf ihrem Verlust sitzenbleibt. Aus diesem Grund versuchen Kreditgeber natürlich, das Risiko eines Zahlungsausfalls bereits im Vorhinein entsprechend zu begrenzen.

Dies funktioniert am besten durch die Prüfung von drei wichtigen Kriterien:

1. Wie ist es um die Einkommens- und Vermögenssituation des Kreditnehmers bestellt?

Bei der Prüfung der Einkommens- und Vermögensverhältnisse eines Kreditnehmers geht es vor allem darum, ob der Kreditnehmer finanziell dazu in der Lage ist, das gewährte Darlehen zukünftig zurückzuführen.

Zu diesem Zweck prüft die Bank folgende Aspekte:

- Regelmäßiges Einkommen:

Ein sicheres und regelmäßiges Einkommen ist der Grundstein für die Rückzahlung eines Kredits. Nur so ist sichergestellt, dass der Kreditnehmer über die Laufzeit hinweg die finanziellen Mittel hat, um die Kreditrate aufzubringen. - Ausreichend hohe Einnahmen:

Neben der Sicherheit des Einkommens spielt selbstverständlich auch dessen Höhe eine sehr wichtige Rolle. Diese sollte sich deutlich oberhalb der Pfändungsfreigrenzen bewegen und darüber hinaus genug finanziellen Spielraum lassen. - Regelmäßige Ausgaben:

Natürlich sind auch die Ausgaben des Kreditnehmers sehr wichtig. Liegen beispielsweise die Kosten für Miete und Energie sehr hoch, steht am Ende weniger Geld für die Kreditgewährung zur Verfügung. Eine Haushaltsrechnung ist deshalb ein weiterer wichtiger Bestandteil der Kreditprüfung. Nur wenn die finanziellen Möglichkeiten in Bezug auf das Einkommen und die Ausgaben für eine Kreditvergabe sicher ausreichen, stimmt die Bank einem Finanzierungsvorhaben auch zu.

Hinweis:

Je besser die finanziellen Möglichkeiten im Einzelfall aussehen, desto besser fällt das Scoring für Kreditnehmer aus. Dies beeinflusst wiederum die Kreditzinsen positiv und sorgt für entsprechende Einsparungen. Durch den Ehepartner als zweiten Kreditnehmer lassen sich die Vergabechancen und die Konditionen häufig verbessern.

Ist der Interessent seinen Zahlungsverpflichtungen in der Vergangenheit vertragsgemäß nachgekommen? (#03)

2. Wie sah das Zahlungsverhalten des Interessenten in der Vergangenheit aus?

Der zweite wichtige Punkt ist das Zahlungsverhalten eines Interessenten in der Vergangenheit. Dabei wird vor allem die folgende Frage genauer untersucht:

Ist der Interessent seinen Zahlungsverpflichtungen in der Vergangenheit vertragsgemäß nachgekommen?

Diese Überprüfung erfolgt im Normalfall durch die Einholung einer SCHUFA-Auskunft. In dieser werden Versäumnisse wie Vollstreckungsbescheide, Pfändungen, Eidesstattliche Erklärungen und auch Privatinsolvenzen gespeichert und an die Vertragspartner auf Anfrage versendet. Ein negativer SCHUFA-Eintrag macht in sehr vielen Fällen eine herkömmliche Kreditaufnahme unmöglich.

Wo liegen die besonderen Problemfelder für Selbstständige?

Selbstständige weisen in Bezug auf die herkömmliche Bonitätsprüfung vor allem ein großes Problem auf, denn sie verfügen nicht über ein sicheres Einkommen. Die Einkünfte sind in vielen Fällen von der Geschäftsentwicklung abhängig und können stark schwanken.

Da die Banken jedoch nicht auf diese Sicherheit verzichten können, fordern sie von Selbstständigen viel aufwendigere Einkommensnachweise:

- Einkommensteuerbescheide der letzten zwei bis drei Jahre

- Betriebswirtschaftliche Auswertungen

Darüber hinaus wird ein Kredit oftmals nur dann vergeben, wenn das Unternehmen bereits 2-3 Jahre besteht und eine gewisse Kontinuität oder positive Entwicklung zu beobachten ist. Darüber hinaus ergeben sich aus dieser Situation noch weitere Nachteile: - Die Zinssätze für Selbstständigen-Darlehen werden im Normalfall höher angesetzt.

- Der höhere Bearbeitungsaufwand sorgt dafür, dass weniger Banken Kredite für Selbstständige anbieten.

Grundsätzlich sehen sich Selbstständige also mit einem kleineren Markt, schlechteren Vergleichsmöglichkeiten und damit einhergehend auch schlechteren Konditionen konfrontiert.

Besteht für Selbstständige mit negativem SCHUFA-Eintrag die Möglichkeit einer Kreditaufnahme?

Da für einen Kredit ohne Schufa ein unbefristetes Arbeitsverhältnis unbedingt erforderlich ist, haben Selbstständige im Normalfall keine Möglichkeit, ein solches Darlehen in Anspruch zu nehmen. Es fehlt neben der positiven SCHUFA-Meldung zum Zahlungsverhalten also zusätzlich auch noch die sichere finanzielle Grundlage als Absicherung. In Ausnahmefällen stimmen entsprechende Kreditgeber einem Kredit bei negativer Schufa für Selbstständige zu, wenn diese einen selbstschuldnerischen Bürgen vorweisen können. Dieser stehtfür auch rechtlich die Schulden des Hauptschuldners ein und kann sich nicht auf die Einrede der Vorausklage berufen. Da solche Bürgschaften für die Bürgen ein hohes Risiko darstellen, werden sie selten genutzt.

Grundsätzlich bleibt in diesem Bereich also festzuhalten:

- Selbstständige erhalten im Normalfall keinen Kredit ohne Schufa.

- Ein Kredit bei negativer Schufa ist in Ausnahmefällen möglich, jedoch wird ein Bürge benötigt.

- Der Zinssatz für einen Kredit bei Problemen mit der Schufa dürfte für Selbstständige sehr hoch ausfallen.

Welche Alternativen stehen einem Selbstständigen bei der Kreditaufnahme offen?

Wenn die Kreditaufnahme über eine herkömmliche Bank oder eine Direktbank keine Aussicht auf Erfolg hat, lassen sich mitunter noch andere Alternativen bemühen. Dazu gehören beispielsweise sogenannte P2P-Kredite, bei denen private Investoren Kapital für Darlehen an Kreditnehmer zur Verfügung stellen. Mittlerweile gibt es in Deutschland verschiedene Marktplätze, auf denen entsprechende Darlehen zur Verfügung gestellt werden. Jedoch erfolgt auch hier eine Bonitätsprüfung und die Investoren erhalten eine Risikoeinschätzung.

Trotzdem lassen sich die Chancen auf eine Kreditvergabe durch einige Maßnahmen deutlich verbessern:

- Offene und ehrliche Kommunikation

- Umfangreiche und detaillierte Kreditanfrage

- Erklärung der Hintergründe und des Verwendungszwecks

Auf den einschlägigen Plattformen sind mitunter auch immer Investoren und Anleger, die auf etwas riskantere Kreditnehmer setzen. Wer also dringend eine Finanzierung benötigt, findet unter Umständen im Bereich der P2P-Kredite die passenden Angebote.

Selbstständige weisen in Bezug auf die herkömmliche Bonitätsprüfung vor allem ein großes Problem auf, denn sie verfügen nicht über ein sicheres Einkommen. (#02)

Fazit

Als Selbstständiger und Start-up-Gründer sieht es gerade im Bereich der privaten Kreditvergabe oftmals sehr schwierig aus. Wer also beispielsweise plant, eine private Immobilie zu erwerben oder andere Anschaffungen per Kredit zu finanzieren, muss vorher ein sehr umfangreiches Kreditvergabeverfahren durchlaufen. Dies liegt vor allem an den schwankenden Einnahmen von Selbstständigen, die die Banken nur schwer als Sicherheiten einordnen können.

Wer jedoch bereits einige Jahre im Geschäft ist und gute Zahlen vorweisen kann, hat auch gute Chancen auf eine entsprechende Finanzierung. Ganz schlecht sieht es hingegen bei einem negativen SCHUFA-Eintrag aus, denn Selbstständige bekommen dann nur noch in Ausnahmefällen mit einem Bürgen ein Darlehen.

Bildnachweis:©Shutterstock: 01: sbathai-#Titelbild-Fotolia: Gina Sanders -#02: Finanzierung -#03: Gina Sanders