Für viele Arbeitnehmer ist sie üblich: Die Gehaltsabrechnung. Andere sind erstaunt über ihren rechtlichen Anspruch auf eine solche Abrechnung. Wie genau gestaltet sich die rechtliche Lage?

Lohn- und Gehaltsabrechnung: Schriftliche Abrechnung Pflicht

Die Abrechnung über das gezahlte Gehalt bzw. die Lohnauszahlung ist laut § 108 der Gewerbeordnung für einen Arbeitgeber verpflichtend. Dabei soll diese Abrechnung einen Beleg darüber darstellen, welche Gelder abgeführt wurden und so eine gewisse Transparenz ermöglichen. Für den Arbeitnehmer wird damit ersichtlich, wie sich sein ausgezahlter Nettolohn oder das Nettogehalt zusammensetzt, welche Beträge wohin abgeführt wurden und welche Kürzungen oder Zulagen es gab. Daraus resultiert der Zeitpunkt der Belegerstellung bzw. Herausgabe an den Arbeitnehmer: Fällig wird die schriftliche Gehaltsabrechnung erst mit der erfolgten Zahlung. Der Arbeitnehmer muss den Beleg nicht vorher erhalten!

Eine Ausnahme von der Verpflichtung zur schriftlichen Erstellung einer Abrechnung sieht die Gewerbeordnung dennoch vor: Sofern das Gehalt oder der Lohn in jedem Monat bis auf den Cent genau gleich ist, braucht nicht monatlich eine separate Abrechnung erstellt werden. In der Praxis ist das allerdings unüblich, die meisten Angestellten erhalten die Abrechnung auch dann, wenn sich nichts an ihrem Einkommen geändert hat.

Abrechnung bei einer Abfindung

Das Bundesarbeitsgericht musste sich mit einem Fall befassen, bei dem es um die Zahlung einer Abfindung und um die Gültigkeit des § 108 der Gewerbeordnung ging. Findet dieser Anwendung, wenn eine Abfindung gezahlt werden muss? Nach der Gewerbeordnung bestünde ein Anspruch auf die schriftliche Abrechnung mit dem Datum der Auszahlung der Abfindung. Im vorliegenden Fall war eine solche aber nicht erteilt worden.

Der Klage lag die Sorge zugrunde, dass sich der Leistungserbringer (= Arbeitgeber) um die Zahlung drücken würde. Daher muss zuerst eingeschätzt werden, ob diese Besorgnis überhaupt gerechtfertig ist und wenn ja, kann nach § 259 ZPO geklagt werden. Ein in Zukunft entstehender Anspruch kann aber nicht quasi vorsorglich eingeklagt werden, der geltend zu machende Anspruch muss bereits bestehen.

Zusammenfassend lässt sich daher sagen, dass der Arbeitnehmer auch bei Zahlung einer Abfindung das Recht auf die schriftliche Abrechnung hat, dieses Recht kann er aber erst einklagen, wenn die Abrechnung nicht pünktlich übermittelt wurde.

Ist die Gehaltsabrechnung nötig?

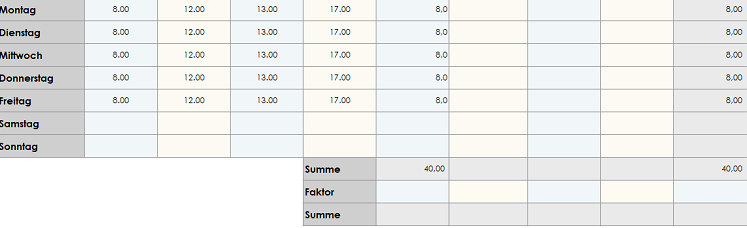

Sicherlich gehen hier die Meinungen auseinander: Für den Arbeitgeber bedeutet das Erstellen einer Gehaltsabrechnung einen erhöhten Aufwand, der Arbeitnehmer ist auf eine solchen in vielen Situationen angewiesen. Doch der Arbeitgeber kann beruhigt werden: Um eine rechtlich sichere Gehaltsabrechnung zu erstellen, muss niemand Stunden mit deren Erstellung verbringen. Eine gute Software erledigt die Abrechnung für alle im Handumdrehen, egal, ob Lohn- oder Gehaltsempfänger. Die Lohnabrechnung erfolgt dabei auf Basis der erbrachten Stunden, die Gehaltsabrechnung ist an den Arbeitsvertrag und die zu erbringende Leistung gebunden.

Der Arbeitgeber braucht die Gehaltsabrechnung zum einen, um die an ihn gezahlten Beträge nachvollziehen zu können. Warum hat er in diesem Monat mehr Geld bekommen? Beispielsweise wurde das Urlaubsgeld ausgezahlt oder der Arbeitgeber gewährt aufgrund eines guten Unternehmensergebnisses einen zusätzlichen Bonus. Eventuell gab es aber auch Kürzungen aus verschiedenen Gründen – auch diese müssen nachvollziehbar sein.

Doch der Arbeitnehmer braucht die Gehaltsabrechnung nicht nur aus Kontrollgründen, sondern auch, um beispielsweise einen Kredit zu beantragen. Hier wird meist nach den letzten drei Gehaltsabrechnungen gefragt, die das regelmäßige Einkommen in der angegebenen Höhe belegen sollen. Auch derjenige, der umziehen will und sich gegenüber dem neuen Vermieter präsentieren muss, braucht eine Gehaltsabrechnung. Nicht selten wünschen Vermieter einen Beleg darüber, dass der Mietinteressent auch in der Lage ist, die geforderte Miete zu erbringen. Was ließe sich da besser einsetzen als eine Abrechnung über das letzte Gehalt? Zumal auf diesem Beleg auch angegeben ist, seit wann der Arbeitsvertrag besteht.

Der Angestellte muss eine Steuerklärung abgeben – dafür wird wieder die Gehaltsabrechnung gebraucht, wobei hier nicht die monatliche Abrechnung relevant ist, sondern die Jahresbescheinigung. Dort sind die abgeführten Beiträge zu sehen: Renten- und Krankenversicherung, Pflegeversicherung, Soli-Zuschlag und gezahlte Einkommenssteuer können dem Bescheid nehmen dem Gesamteinkommen entnommen werden. Sogar für Kita- und Hortplätze der Kinder brauchen Sie einen Gehaltsbescheid, denn auf Basis des nachgewiesenen Einkommens wird der Beitrag berechnet. Für Arbeitgeber, die nicht immer eine Gehaltsabrechnung erstellen wollen, sollte daher zumindest die Jahresbescheinigung als verpflichtend gesehen werden.

Video:2 Erstellung einer Gehaltsabrechnung

Welche Angaben müssen auf der Abrechnung stehen?

Die Pflichten des Arbeitgebers bei der Gehaltsabrechnung beziehen sich nicht nur auf das Erstellen der Abrechnung an sich, sondern auch auf die zu erfassenden Inhalte. Maßgeblich ist dafür die Gewerbeordnung auf der einen Seite, auf der anderen Seite die Entgeltbescheinigungsverordnung. Wichtig: Auf der Abrechnung müssen alle Angaben zu finden sein, die sich auf den genannten Zeitraum beziehen und die für die Zusammensetzung des Einkommens relevant sind.

Die folgenden Angaben müssen sich daher auf der Gehaltsabrechnung wiederfinden:

- Zeitraum für diese Gehaltsabrechnung

- Bruttolohn

- Mögliche Zuschläge nach Art und Höhe (zu vermerken: einmalig oder laufend gezahlt)

- Sonstige Zulagen und Vergütungen

- Abzüge nach Art und Höhe (zu vermerken: einmalig oder laufend abgezogen)

- Eventuelle Abschlagszahlungen

- Eventuell gezahlte Vorschüsse

Teilweise wird ein Beitragszuschlag für Angestellte ohne Kinder erhoben, diese Zuschläge müssen ebenfalls auf der Abrechnung zu finden sein, erklären sie doch die Höhe des Einkommens genauer. Wichtig: Viele Arbeitgeber vergessen bei der Abrechnung gern die zusätzlich gewährten Leistungen. Ob steuerfrei oder nicht: Sogenannte geldwerte Leistungen müssen in jedem Fall mit aufgeführt werden! Sie sind später seitens des Arbeitnehmers auch bei der Steuererklärung anzugeben.

Die genannte Liste umfasst die Punkte, die die Gewerbeordnung vorgibt, wobei diese deutlich weniger Punkte umfasst als die Vorgaben der Entgeltbescheinigungsverordnung.

Diese sieht auch die folgenden Punkte vor:

- Name und Anschrift des Arbeitgebers bzw. des Unternehmens

- Name und Anschrift des Arbeitnehmers

- Geburtsdatum und Mitarbeiternummer des Angestellten

- Versicherungsnummer des Arbeitnehmers

- Datum des Vertragsbeginns

- Steuerklasse

- Steueridentifikationsnummer

- Anzahl der Arbeitstage für den Abrechnungszeitraum

- Anzahl der Sozialversicherungstage

- Zahl der Kinderfreibeträge

- Merkmale für einen möglichen Abzug der Kirchensteuer

- Steuerfreibeträge

- Steueranrechnungsbeträge

All diese Daten der beiden Listen ergeben ein komplexes Dokument für die Abrechnung. Kein Wunder, dass ein Arbeitgeber hier nicht ohne ein leistungsfähiges Abrechnungsprogramm auskommt, das die genannten Daten automatisch erstellt und erfasst. Diese ganzen Daten sind sicherlich für den Arbeitnehmer etwas weniger interessant, denn für ihn ist vor allem der Nettobetrag wichtig – immerhin handelt es sich bei diesem um das Geld, welches am Ende auch ausgegeben werden kann!

Video: Lernvideo Lohnsteuertabelle

Abzugsbeträge bei der Lohnberechnung

Der Bruttolohn sieht immer erst einmal gut aus: so viel Geld! Der Unterschied zwischen Brutto und Netto ist allerdings enorm, ein Blick auf das Nettoeinkommen eher ernüchternd. An dieser Stelle daher eine kurze Erklärung dazu, wie es so weit kommen kann:

- Lohn- und Kirchensteuer

Die Lohnsteuer wird als erster Betrag abgezogen, wobei jeder Arbeitnehmer eine bestimmte Lohnsteuerklasse besitzt. Diese richtet sich nach dem sozialen Stand: Ein Lediger ohne Kinder wird in die Lohnsteuerklasse 1 eingruppiert, wer Kinder hat, bekommt die 6. Verheiratete werden entweder beide in die Lohnsteuerklasse 4 oder in die 3 und 5 sortiert. Die Lohnsteuerklasse 4 empfiehlt sich, wenn beide Ehepartner ein annähernd gleiches Einkommen haben. Die Unterscheidung in 3 und 5 ist hingegen sinnvoll, wenn das Einkommen unterschiedlich ist. Der Partner, der das niedrigere Einkommen hat, wird in die 5 gruppiert, der andere bekommt die 3 zugewiesen. Der Grund: Damit gestalten sich die Abzüge durch die Lohnsteuer immer so gering wie möglich.

Die Kirchensteuer wird nur eingezogen, wenn Sie in einer Kirche sind, wobei sie zwischen acht und neun Prozent der Lohnsteuer beträgt. Ebenfalls von der Lohnsteuer berechnet wird der Soli-Zuschlag mit einer Höhe von 5,5 Prozent. - Arbeitslosen- und Rentenversicherung

Die Beiträge zur Arbeitslosenversicherung müssen vom Bruttolohn abgezogen werden und betragen 1,5 Prozent, die jeweils Arbeitnehmer und Arbeitgeber zahlen müssen. Die Rentenversicherung fordert 18,6 Prozent (ab 1.1.2018) vom Bruttolohn, wobei Arbeitnehmer und Arbeitgeber je die Hälfte zahlen müssen. - Kranken- und Pflegeversicherung

Die Krankenversicherung wird ebenfalls auf Arbeitnehmer und Arbeitgeber aufgeteilt und beträgt jeweils 7,3 Prozent, die zu zahlen sind. Dazu kommen noch Zusatzbeiträge, die je nach Krankenkasse unterschiedlich sind und meist ein Prozent betragen. Diese höheren Beiträge müssen die Arbeitnehmer allein tragen, hieran beteiligt sich der Arbeitgeber nicht. Des Weiteren wird die Pflegeversicherung auf Basis des Bruttolohns berechnet und schlägt mit 1,275 Prozent für Arbeitnehmer und Arbeitgeber zu Buche, wobei Kinderlose ab 23 Jahren noch mehr bezahlen müssen: Ihr Beitrag beläuft sich auf 1,4 Prozent.

Wichtig für Arbeitgeber: Lohnnebenkosten

Für den Arbeitgeber entstehen Nebenkosten, die für jeden Beschäftigten anfallen, die dieser aber nicht mitträgt. Die Arbeitgeberanteile zu den Sozialleistungen werden geteilt, die Lohnnebenkosten nicht! Dazu zählen zum Beispiel die Kosten, die für die Erstellung der Lohnberechnung und für die Zahlung der Löhne und Gehälter entstehen, die Kosten für die Aus- und Weiterbildung der Mitarbeiter und die Kosten für Berufskleidung oder Umzugszuschüsse. Teilweise werden solche Zuschüsse in einem regelmäßigen Turnus gewährt, teilweise handelt es sich um einmalige Beihilfen – gezahlt werden müssen sie dennoch vom Arbeitgeber.

Als Faustregel können 20 Prozent des Bruttolohns hinzugerechnet werden, so viel muss der Arbeitgeber aufwenden, um den Angestellten zu bezahlen. Dies umfasst jedoch nur die direkten Zusatzkosten für das Personal, insgesamt ergeben sich mit den Sozialleistungen und allem Drum und Dran etwa 30 Prozent mehr. Der Mitarbeiter, der ein möglichst hohes Gehalt von seinem Arbeitgeber fordert, muss diese Zusatzkosten bei Gehaltsverhandlungen daher im Blick haben und sollte sich gute Argumente zurechtlegen, warum der Arbeitgeber bereit sein sollte, mehr Geld für ihn auszugeben! Gleichzeitig muss sich ein Gründer, der seine ersten Mitarbeiter einstellen will, auf diese Kosten einstellen und sein vorhandenen Budget dementsprechend aufteilen.

Sinnvoll kann eine vorherige Beratung sein, bei der die möglichen Fragen an den Rechtsanwalt gestellt werden: Auf Basis dieser Beratung lässt sich auch das Thema Gehaltsabrechnung rechtlich sicher angehen!

Der Arbeitgeber muss nicht nur die Abrechnung für die Zahlung von Löhnen und Gehältern erstellen, er muss auch die entsprechenden Beträge zur Zahlung anweisen. (#01)

Auf einen Blick: Pflichten des Arbeitgebers bei der Beschäftigung von Mitarbeitern

Arbeitgeber haben nicht nur die Pflicht, die Lohn- und Gehaltsabrechnung pünktlich und vollständig zu erstellen. Darüber hinaus müssen sie sich noch um einige weitere Dinge kümmern, die wir an dieser Stelle kurz auflisten wollen:

- Versicherungspflichten prüfen

Nicht jeder Mitarbeiter ist gesetzlich pflichtversichert. Teilweise liegt die Pflicht zur privaten Versicherung vor, was beispielsweise einkommensabhängig der Fall sein kann. Auch eine freiwillige gesetzliche Versicherung ist möglich. - Meldung bei der Krankenkasse

Der Arbeitgeber muss seine Mitarbeiter bei der von ihnen gewählten Krankenkasse an- und abmelden. Die Anmeldung hat mit der ersten Abrechnung von Lohn oder Gehalt zu erfolgen, wobei der späteste Anmeldetag sechs Wochen nach dem ersten Arbeitstag liegen darf. Haben die Mitarbeiter noch keine Versicherungsnummer, so muss diese bei der Krankenkasse beantragt werden. Die eigentliche Nummer wird allerdings von der Rentenversicherung vergeben und zugeschickt. Mit dieser Nummer bekommt der Versicherte auch seinen Sozialversicherungsausweis, der in bestimmten Branchen (beispielsweise in der Baubranche) verpflichtend ist. Ist die sozialversicherungspflichtige Beschäftigung beendet, muss deren Ende bei der Krankenkasse angezeigt werden, auch hier gilt wieder der mögliche Zeitraum von maximal sechs Wochen. - Sozialabgaben berechnen und abführen

Wie bereits weiter oben im Text beschrieben, muss der Arbeitgeber die Beiträge zur Kranken- und Pflegeversicherung, zur Arbeitslosenversicherung, die Rentenversicherungsbeiträge sowie den Soli-Zuschlag berechnen und abführen. Fällig wird die Meldung bzw. Abführung am drittletzten Arbeitstag der Banken im Monat, wobei der Monat maßgeblich ist, in dem der Verdienst erzielt wird. Ein Restbetrag, der sich eventuell ergibt, muss später nachgezahlt werden. - Arbeitsunterbrechungen melden

Krankenkasse und Rentenversicherung müssen über Unterbrechungen des Arbeitsverhältnisses informiert werden. - Jahresmeldungen erstellen

Die relevanten Zeiträume der Beschäftigung sowie die Arbeitsverdienste, die beitragspflichtig sind, müssen in der Jahresmeldung erfasst werden. Diese Meldungen sind für alle Mitarbeiter zu erstellen. Dabei gilt als Basis der 31. Dezember eines Jahres – wer an diesem Tag im Unternehmen beschäftigt ist, muss eine Jahresabrechnung erhalten. Die Frist für die Erstellung der Abrechnung endet am 15. April des Folgejahres. - Unfallversicherung anmelden

Mitarbeiter müssen bei der gesetzlichen Unfallversicherung gemeldet werden. Zuständig dafür sind die Berufsgenossenschaften, die je nach Branche unterschiedlich sind. - Gehaltszahlungen

Der Arbeitgeber muss nicht nur die Abrechnung für die Zahlung von Löhnen und Gehältern erstellen, er muss auch die entsprechenden Beträge zur Zahlung anweisen. Außerdem muss das Gehalt weitergezahlt werden, wenn der Arbeitnehmer erkrankt ist – die Dauer der Lohnfortzahlung beschränkt sich aber auf sechs Wochen. Danach springt die Krankenkasse ein und der Arbeitnehmer erhält Krankengeld. - Teilnahme am Umlageverfahren

Arbeitgeber müssen an verschiedenen Umlageverfahren teilnehmen. U1 zum Beispiel besagt, dass das Entgelt im Krankheitsfall weitergezahlt wird, wobei dieses Verfahren für alle Unternehmen relevant ist, die mehr als 30 Mitarbeiter angestellt haben. Ein weiteres Umlageverfahren beschäftigt sich mit der Zahlung von Mutterschaftsgeld. Dies betrifft das Umlageverfahren U2, an dem alle Arbeitgeber teilnehmen müssen, unabhängig davon, wie viele Mitarbeiter sie beschäftigen. Zahlt der Arbeitgeber diese Beiträge an die Krankenkasse, so wird ihm das weitergezahlte Geld erstattet, wenn er die entsprechenden Ausgaben hat.

Bildnachweis:©Shutterstock-Titelbild: Prostock-studio-#01: pathdoc